Налоговый вычет на детей в 2018 году. Примеры применения вычета на детей

На одного ребенка

Сотрудница получает зарплату в размере 36 тысяч рублей в месяц и у нее есть один ребенок. Расчет будет следующим (36 000 -1 400)*13% = 4 498 рублей, без применения вычета она заплатит 4680 рублей НДФЛ. Таким образом экономия составит 182 рублей в месяц и 1638 рублей в год. Но чем ниже уровень заработной платы, тем сильнее влияет применения вычета.

Вычет на одного ребенка | ||||

| Месяц | Доход нарастающим итогом, рублей | НДФЛ, без применения вычета, рублей | НДФЛ, без применения вычета, рублей | Экономия, рублей |

| Январь | 36 000 | 4 680 | 4 498 | 182 |

| Февраль | 36 000 | 4 680 | 4 498 | 182 |

| Март | 36 000 | 4 680 | 4 498 | 182 |

| Апрель | 36 000 | 4 680 | 4 498 | 182 |

| Май | 36 000 | 4 680 | 4 498 | 182 |

| Июнь | 36 000 | 4 680 | 4 498 | 182 |

| Июль | 36 000 | 4 680 | 4 498 | 182 |

| Август | 36 000 | 4 680 | 4 498 | 182 |

| Сентябрь | 36 000 | 4 680 | 4 498 | 182 |

| Октябрь | 36 000 (доход превысил предельную базу) | 4 680 | 4 680 | – |

| Ноябрь | 36 000 | 4 680 | 4 680 | – |

| Декабрь | 36 000 | 4 680 | 4 680 | – |

| Итого | 432 000 | 56 160 | 54 522 | 1638 |

На троих детей

Если в семье трое детей, то на первых двух полагается вычет по 1400 рублей, а на третьего 3000, итого на 5800 можно уменьшить налогооблагаемую базу. Получим (36 000 – 5800)*13% = 3926. Без вычетов налог бы составил 4 680 рублей. Экономия в месяц составляет 754 рубля, а за год 6 786 рублей.

| Вычет на трех детей | ||||

| Месяц | Доход нарастающим итогом, рублей | НДФЛ, без применения вычета, рублей | НДФЛ, без применения вычета, рублей | Экономия, рублей |

| Январь | 36 000 | 4 680 | 3 926 | 754 |

| Февраль | 36 000 | 4 680 | 3 926 | 754 |

| Март | 36 000 | 4 680 | 3 926 | 754 |

| Апрель | 36 000 | 4 680 | 3 926 | 754 |

| Май | 36 000 | 4 680 | 3 926 | 754 |

| Июнь | 36 000 | 4 680 | 3 926 | 754 |

| Июль | 36 000 | 4 680 | 3 926 | 754 |

| Август | 36 000 | 4 680 | 3 926 | 754 |

| Сентябрь | 36 000 | 4 680 | 3 926 | 754 |

| Октябрь | 36 000 (доход превысил предельную базу) | 4 680 | 4 680 | – |

| Ноябрь | 36 000 | 4 680 | 4 680 | – |

| Декабрь | 36 000 | 4 680 | 4 680 | – |

| Итого | 432 000 | 56 160 | 49 374 | 6 786 |

Суточные при командировках в 2018 году по России: размеры выплат, изменения

На одного ребенка-инвалида

Если в семье есть ребенок инвалид, то размер вычета будет больше – 12 000 рублей, если он родной, а не усыновленный плюс 1400 стандартный вычет. В этом случае мы получим (36 000 – 12000-1400)*13% = 2 938 рублей подоходного налога. Без применения вычета было бы 4 680 рублей. Экономия в месяц составляет уже 1 742 рублей, а за году она будет составлять 15 678 рублей.

| Вычет на ребенка инвалида | ||||

| Месяц | Доход нарастающим итогом, рублей | НДФЛ, без применения вычета, рублей | НДФЛ, без применения вычета, рублей | Экономия, рублей |

| Январь | 36 000 | 4 680 | 2 938 | 1 742 |

| Февраль | 36 000 | 4 680 | 2 938 | 1 742 |

| Март | 36 000 | 4 680 | 2 938 | 1 742 |

| Апрель | 36 000 | 4 680 | 2 938 | 1 742 |

| Май | 36 000 | 4 680 | 2 938 | 1 742 |

| Июнь | 36 000 | 4 680 | 2 938 | 1 742 |

| Июль | 36 000 | 4 680 | 2 938 | 1 742 |

| Август | 36 000 | 4 680 | 2 938 | 1 742 |

| Сентябрь | 36 000 | 4 680 | 2 938 | 1 742 |

| Октябрь | 36 000 (доход превысил предельную базу) | 4 680 | 4 680 | – |

| Ноябрь | 36 000 | 4 680 | 4 680 | – |

| Декабрь | 36 000 | 4 680 | 4 680 | – |

| Итого | 432 000 | 56 160 | 42 120 | 15 678 |

бухпроффи

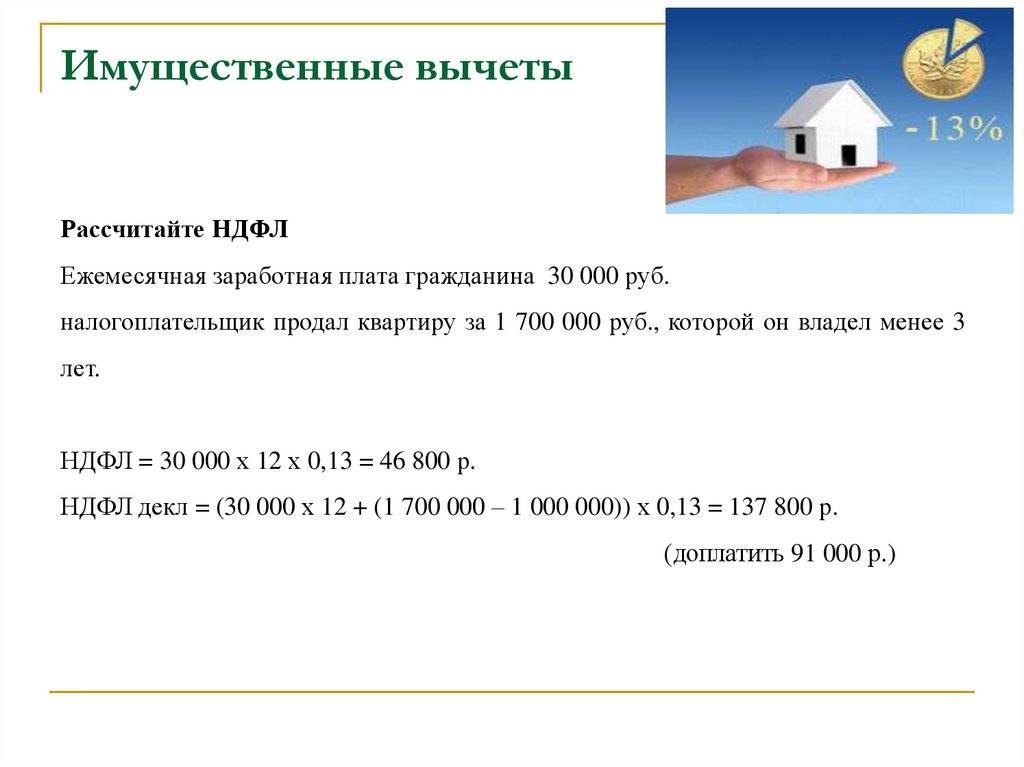

Внимание! Если работник приобрел жилье, то заплаченные государству налоги на доходы он имеет право вернуть подав декларацию 3-НФД на получение имущественного вычета

Какие преференции полагаются родителям

Мамы, папы, усыновители и опекуны могут претендовать на два вида уменьшения налогооблагаемой базы:

- стандартные;

- социальные.

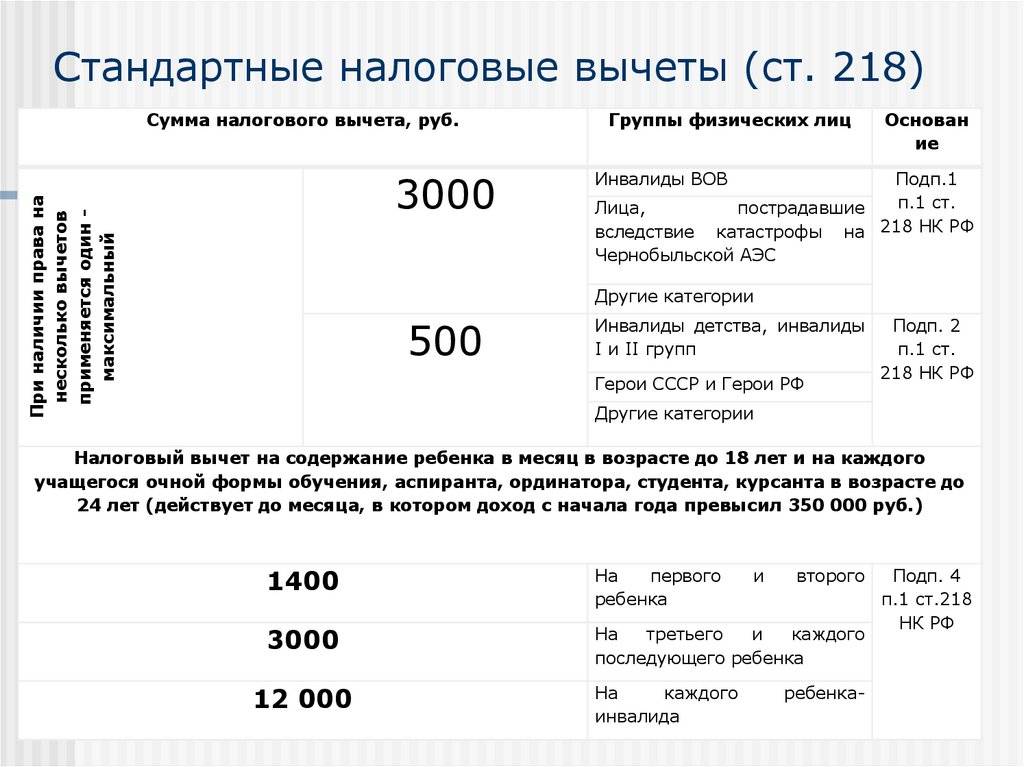

Принципиально они отличаются. Стандартный налоговый вычет на детей учитывается по месту службы. Величина его зафиксирована в 218 статье НК. Для получения необходимо подпадать под определенные условия, которые также перечислены в указанном параграфе.

Социальные послабления по налогообложению поставлены в зависимость от семейных затрат на ребенка:

- получение образовательных услуг;

- лечение.

Внимание: льготы начисляются исключительно по инициативе получателя. Автоматически ни одна из них не предоставляется. Скачать для просмотра и печати:

Скачать для просмотра и печати:

Условия для назначения стандартного вычета

Получить послабления могут труженики, воспитывающие детей. Условия назначения приведены в первом пункте статьи 218 НК. Они таковы:

- Трудоустроенный гражданин должен относится к одной из категорий:

- родитель;

- усыновитель;

- опекун (попечитель);

- приемный родитель (или супруг такового).

- Дети, дающие основание:

- находятся на содержании претендента;

- являются несовершеннолетними (или студенты до 24 лет).

- Доход заявителя не превышает 350 000 руб.

Для сведения: сумма преференции зависит от порядка появления отпрысков на свет и состояния их здоровья.

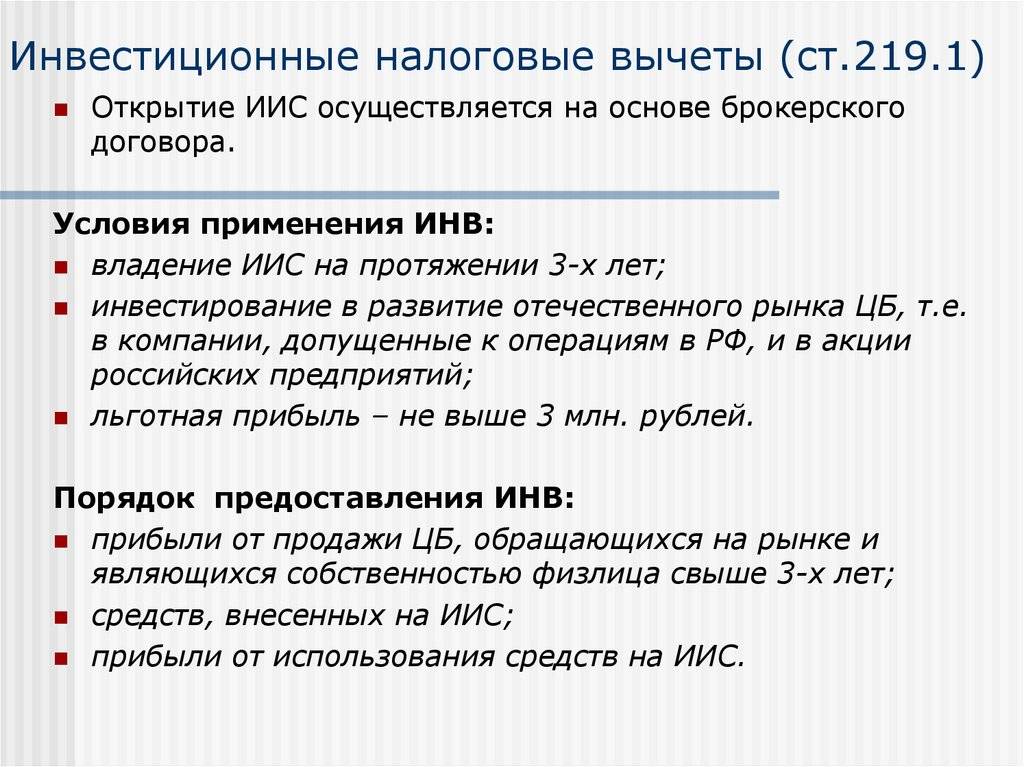

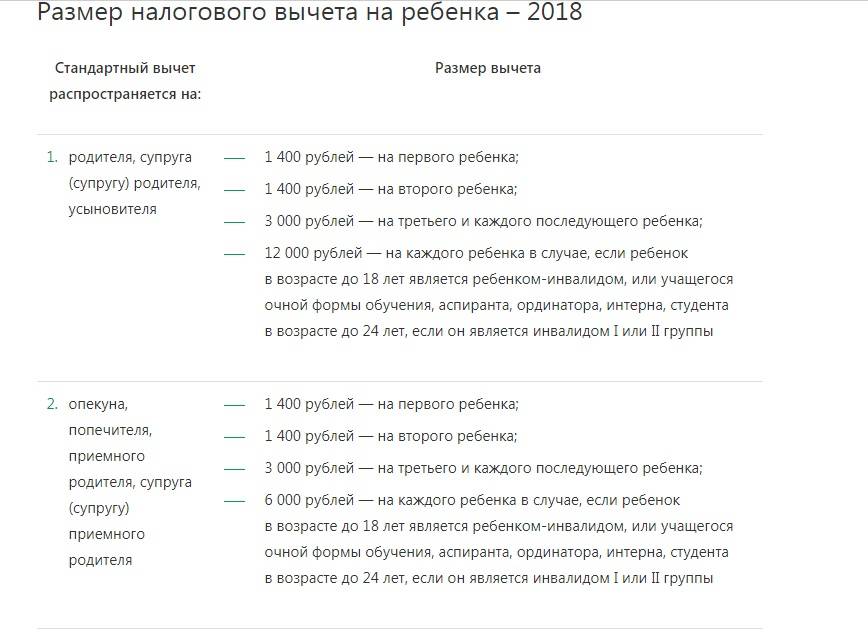

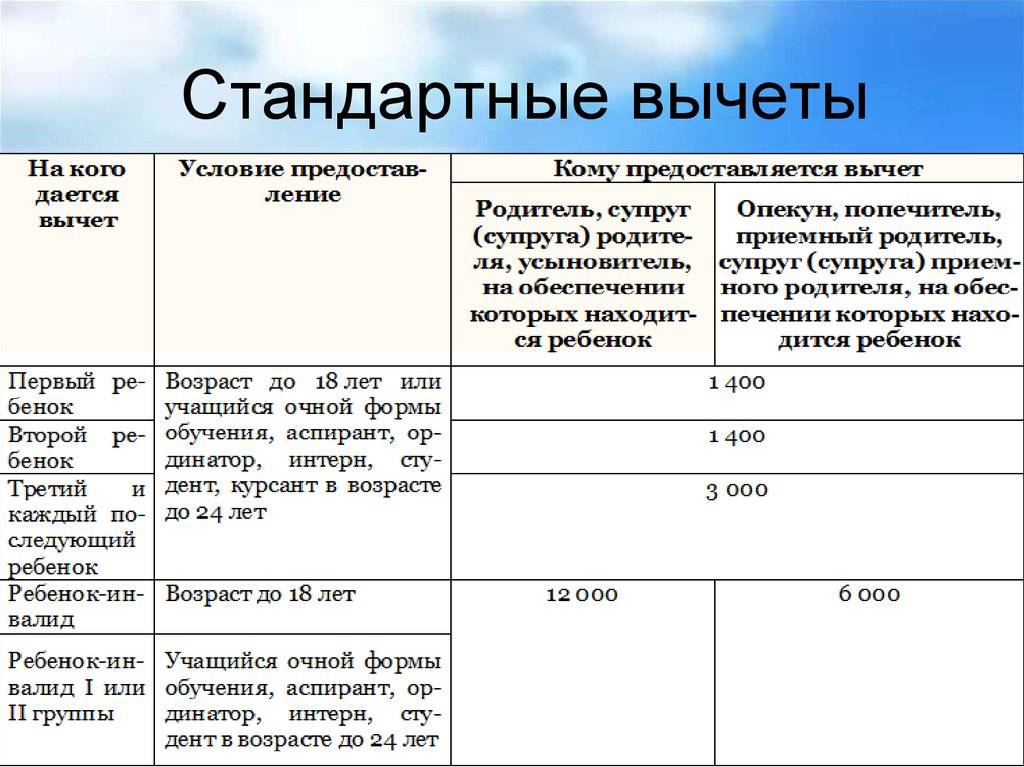

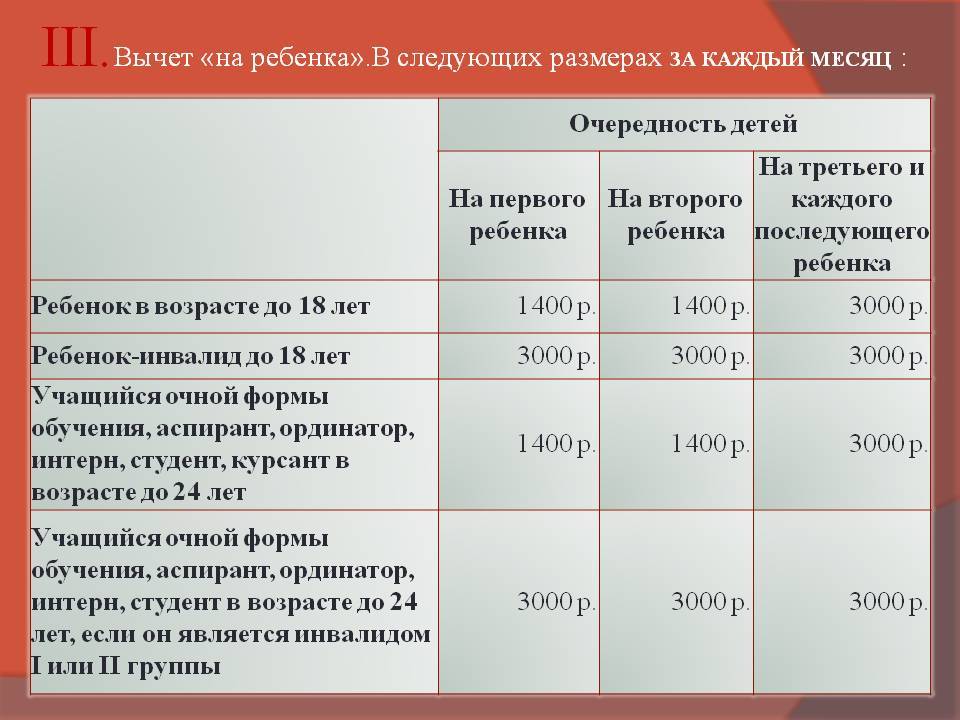

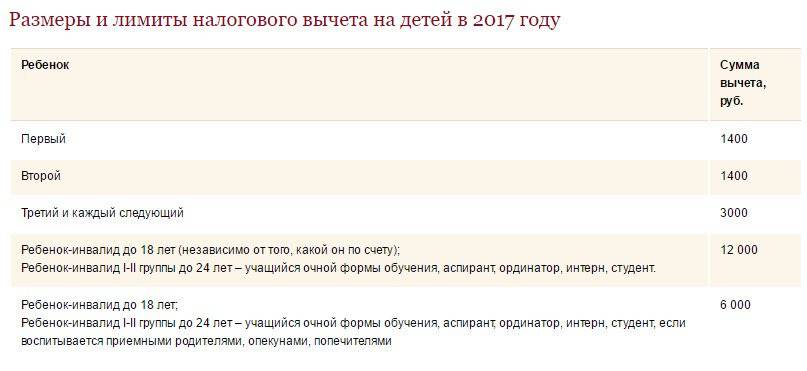

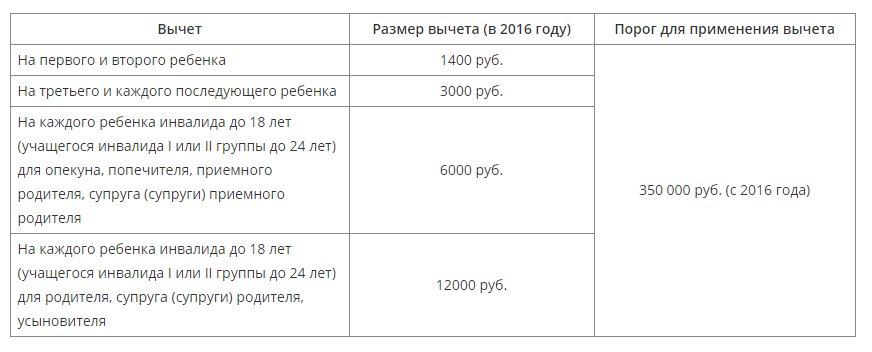

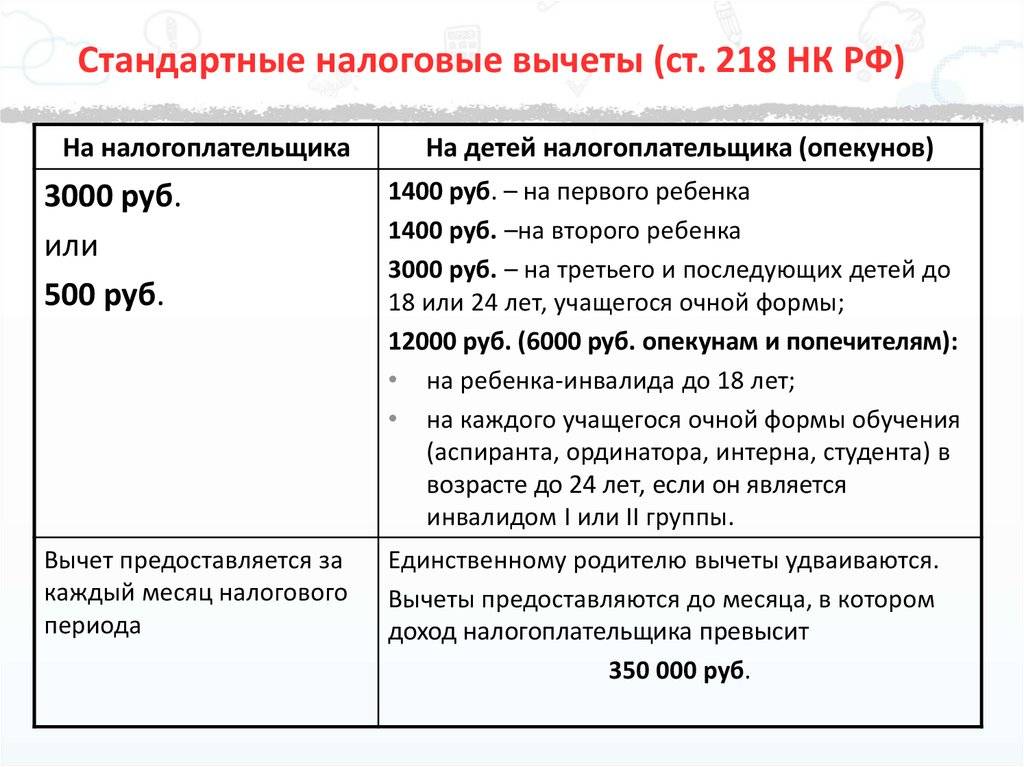

Размер снижения базы налогообложения

Величина стандартного налогового вычета на детей

| На кого предоставляется | Размер в рублях | Код |

| На первого ребенка | 1 400 | 114 |

| На второго | 1 400 | 115 |

| На третьего и последующих | 3 000 | 116 |

| На ребенка-инвалида | 12 000 или 6 000 | 117 |

Справка: послабление предоставляется на каждого несовершеннолетнего (в некоторых случаях до 24-летия). Родителям и опекунам многодетных семей она суммируется.Например, если у сотрудницы двое малолетних, то на каждого полагается 1 400 руб. в месяц. Значит, база налогообложения труженицы уменьшается на 2 800 руб. Необходимо помнить, что с третьего малыша величина преференции увеличивается.Подсказка! Очередность детей устанавливается в хронологическом порядке по дате появления на свет (на основании свидетельств о рождении). Учитываются и совершеннолетние.

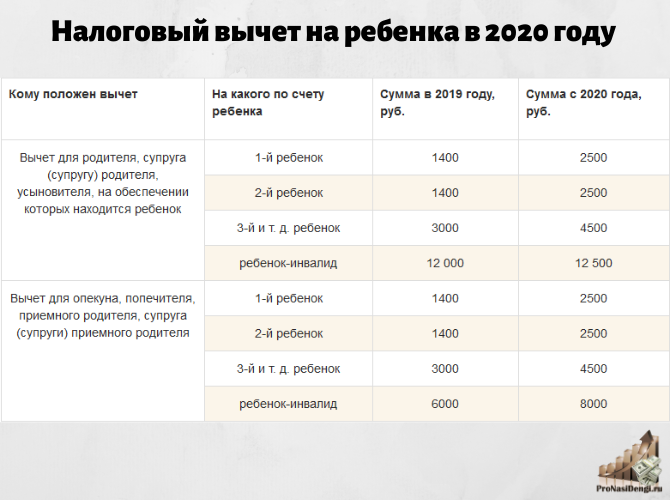

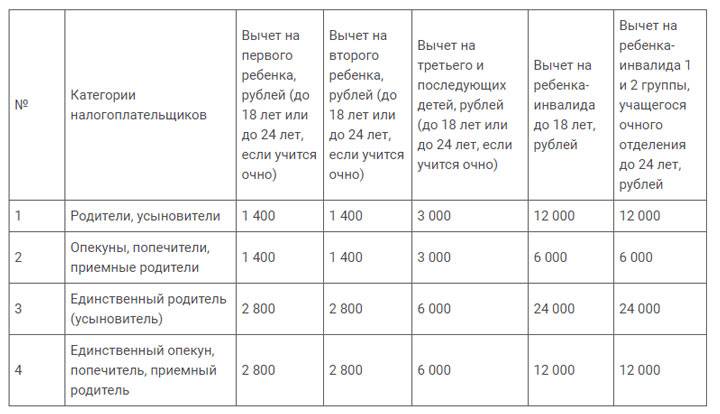

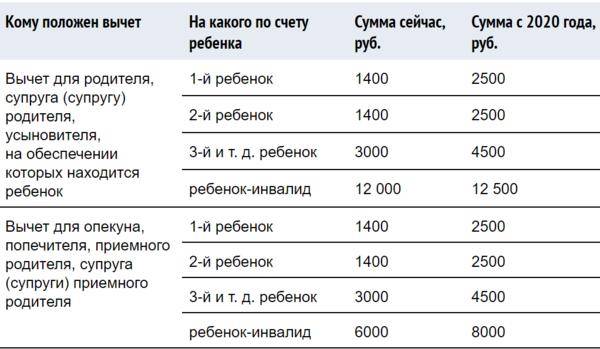

Как суммы зависят от категории получателя

Необходимо учитывать, что уменьшение базы происходит в различных размерах родителям и опекунам. Кроме того, в каждой ситуации учитываются:

- очередность ребенка;

- есть ли у него оформленная инвалидность.

В таблице приведена сводная информация зависимости величины преференции от семейного положения получателя в 2017 году:

| Основание для назначения | Категория претендента | |

| Родитель, его супруг, усыновитель | Опекун, приемный родитель и его супруг, попечитель | |

| Первый малыш | 1 400 | 1 400 |

| Второй | 1 400 | 1 400 |

| Третий и последующие | 3 000 | 3 000 |

| Дитя-инвалид 1 и 2 группы | 12 000 | 6 000 |

Информация о зависимости величины преференции от семейного положения получателя в 2020 году пока неизвестна. Наши эксперты отслеживают все изменения в законодательстве, поэтому все обновления будут указаны в этой статье.

Подсказка! При вычислении НДФЛ бухгалтер отбрасывает указанные суммы из зарплаты, с остальной суммы взимается 13% налога.

Пример 1

Степанова обратилась в 2017 году за налоговым послаблением, предоставив свидетельства своих детей 6 и 12 лет. Зарплата труженицы составляет 35 тыс. руб.

- Совокупный доход за год:

- С января бухгалтер учтет преференцию следующим образом:

- 35 000 руб. — 1 400 руб. — 1 400 руб. = 32 200 руб. (ежемесячная налогооблагаемая база);

- 32 200 руб. х 13% = 4 186 руб.

- Если бы льготы не учитывалась, т

35 000 руб. х 13% = 4 550 руб. (больше на 364 руб.).

со Степановой взыскивали:

- Льгота учитывается до тех пор, пока доход не превысит порогового значения:

- За год Степанова получит из бюджета:

Объяснение: сумма НДФЛ, вносимая труженицей в бюджет, фактически уменьшается. Значит, ее заработок возрастает за счет государственных средств. Это и есть помощь семьям, воспитывающим подрастающее поколение.

Пример 2

Ивченко А. в январе 2016 года заявила о желании получать скидку по налогообложению. В качестве подтверждения права предоставила документы на отпрысков:

- Андрей, 24 года, аспирант очник;

- Сергей, 16 лет, инвалид 1 группы;

- Светлана, 5 лет.

Заработная плата женщины 30 000 руб.

- Годовой доход:

- Величина уменьшения:

- Андрей — 1 400 руб.;

- Сергей — 12 000 руб.;

- Светлана — 3 000 руб.;

- всего — 16 400 руб.

- Расчет НДФЛ

(30 000 руб. — 16 400 руб.) х 0,13 = 1 768 руб.

- Если льготу не учитывать:

- Всего за 11 месяцев из бюджета Ивченко А.

2 132 руб. х 11 мес. = 23 451 руб.

получит:

Подсказка: до 24-летия молодого человека скидка учитывается в случаях, если он обучается очно в:

- ВУЗе;

- училище;

- аспирантуре;

- ординатуре.

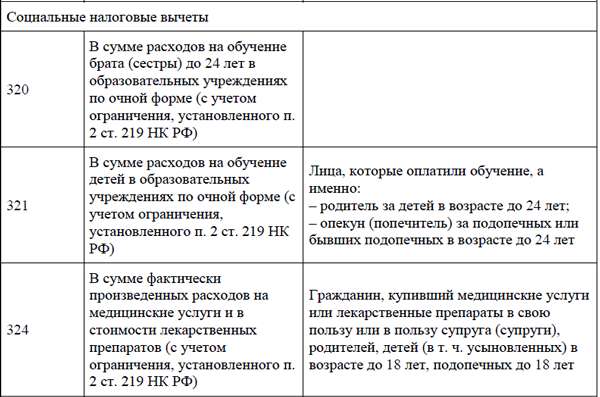

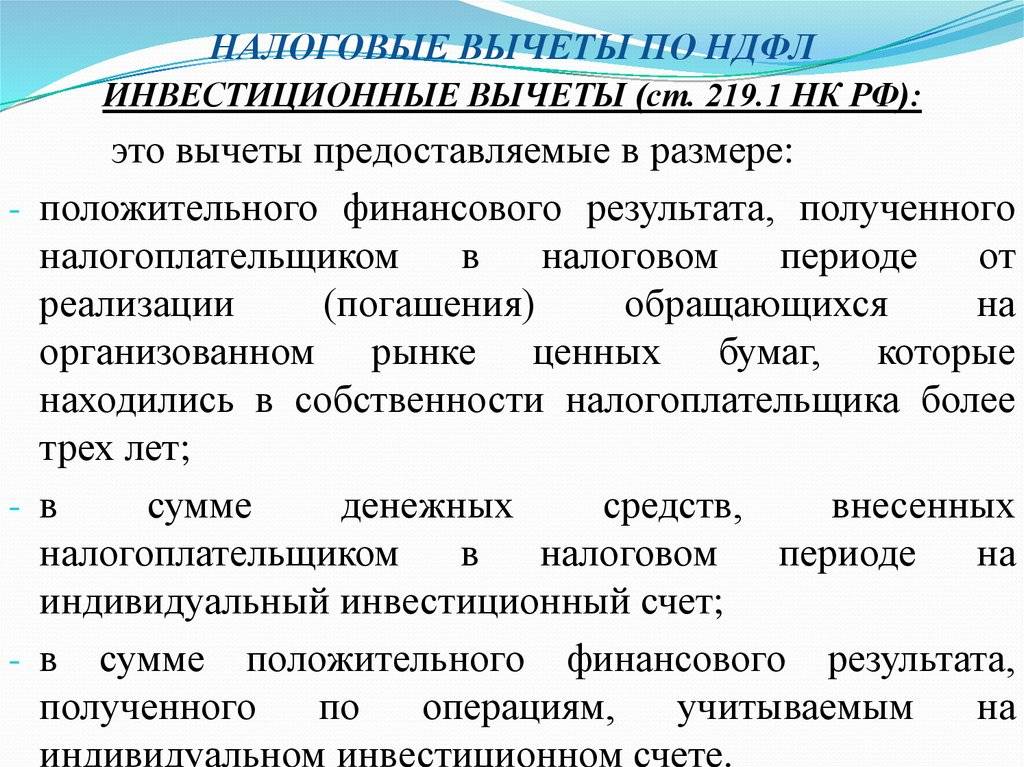

Социальный налоговый вычет

В ст. 219 НК предусмотрено 6 видов социальных налоговых вычетов. Из них применительно к детям (согласно пп. 2-4 ч. 1 указанной статьи) можно использовать возвраты подоходного налога по расходам на:

- обучение;

- лечение (в т. ч. покупку медикаментов);

- уплату пенсионных взносов по договору негосударственного пенсионного обеспечения — в пользу любого ребенка;

- уплату страховых взносов по договору добровольного пенсионного страхования — в пользу ребенка-инвалида.

Часть уплаченного НДФЛ в связи с социальными расходами на детей возвращается одному из родителей только после фактически произведенной оплаты. При этом социальные вычеты по НДФЛ могут предоставляться параллельно со стандартным.

Так, если родитель оплачивает из собственных средств ребенку образовательную программу в детском саду и медицинские услуги, он может одновременно оформить вычеты за обучение, лечение и стандартный на ребенка (главное, чтобы не облагаемая налогом база не превышала установленных ).

Возместить часть уплаченных налогов можно по окончании года, подав декларацию в налоговый орган по месту жительства, или раньше — в случае обращения непосредственно к работодателю с необходимыми документами и уведомлением из налоговой, подтверждающим право на возврат налогов с понесенных расходов.

Важно отметить, что в соответствии с НК налогоплательщик может реализовать свое право на возврат налога в течение 3 лет с момента уплаты НДФЛ за налоговый период, когда им были осуществлены расходы на социальные нужны

Налоговый вычет на лечение

Возврат налога за лечение детей (в отличие от стандартного и за обучение) предоставляется только на несовершеннолетних. Налоговый вычет можно получить за расходы, понесенные на оплату:

- лекарственных средств (выписанных врачом);

- медицинской страховки (включающей исключительно медицинские услуги);

- платных медицинских услуг;

- дорогостоящего лечения;

- санаторно-курортного лечения.

Перечень медицинских услуг, оплату которых можно компенсировать частичным возвратом подоходного налога, утвержден Постановлением Правительства РФ № 201 от 19.03.2001. Туда включены услуги по профилактике, диагностике, лечению, реабилитации и санитарному просвещению.

Если лечение относится к дорогостоящему, то размер вычета не входит в не облагаемой налогом базы, а ограничивается только фактически понесенными расходами и размером НДФЛ с полученного гражданином дохода за этот год — вернуть сумму, превышающую эти параметры, не получится. дорогостоящих видов лечения также утвержден постановлением Правительства РФ № 201 от 19.03.2001.

С 2021 года будет действовать Постановление Правительства РФ № 458 от 08.04.2020, которое утверждает новые Перечни.

Возмещение налога по НДФЛ осуществляется только в случае, если оказанные медицинские услуги и приобретенные лекарственные препараты оплачены за счет средств самих родителей, а не работодателей или благотворительных фондов.

Возврат налога за обучение

Может предоставляться на детей с рождения и вплоть до 24 лет в связи с затратами на обучение

При этом неважно, в государственных или частных учреждениях, главное условие — наличие у них лицензии на ведение образовательного процесса. К таким учреждениям, например, относятся:

- ясли и детсады;

- школы;

- учреждения доп. образования:

- художественные;

- музыкальные;

- спортивные;

- средние специальные и высшие учебные заведения, аспирантура, магистратура;

- автошколы, центры обучения иностранным языкам и др.

Право выбора образовательной организации не ограничено только российскими учебными заведениями. В соответствии с НК, можно получить компенсацию уплаченных налогов и за оплату обучения за рубежом (при наличии у заведения документа, подтверждающего статус учебного).

Социальный вычет по НДФЛ не применяется, если оплата затрат на обучение ребенка производится за счет средств материнского капитала.

Социальные налоговые льготы в 2019 году

В НК указан закрытый перечень социальных вычетов, которыми может пользоваться любой гражданин. Однако получить его возможно только после того, как произойдет уплата налога, а также будут фактически понесены необходимые расходы.

В такие расходы включаются:

- Перечисление пожертвований на благотворительность;

- Оплата учебы ребенка;

- Пользование платными медицинскими услугами, приобретение медпрепаратов;

- Уплата добровольных перечислений в негосударственные пенсионные фонды;

- Дополнительные отчисления на страховую долю пенсии;

- Оплата услуг по оценке своей квалификации.

Внимание: для получения каждого из данных вычетов установлены свои условия и необходимый перечень документов

Кто может получить возврат 13% за обучение?

На налоговый вычет за обучение распространяются общие требования для получения налоговых вычетов. Отдельно следует отметить, что возврат 13% от суммы расходов на обучение можно получить только в том случае, если у образовательного учреждения есть соответствующая лицензия или иной документ, который подтверждает статус учебного заведения (, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 30 декабря 2011 г. № 03-04-05/9-1133). Отметим, что форма обучения для получения вычета значения не имеет (письмо ФНС России от 7 февраля 2013 г. № ЕД-3-3/402@).

Конечно, фактические расходы за обучение надо подтвердить. При этом налогоплательщик должен оплатить образовательный договор за счет своих средств. Если, к примеру, расходы на обучение были погашены за счет материнского капитала, то претендовать на вычет уже не получится ().

Нередко бывает так, что учится один человек, а оплачивает его обучение другой. В таком случае второй гражданин может получить налоговый вычет, но только если он оплатил учебу за своего брата, сестру или детей, не достигших 24 лет, либо за опекаемого или подопечного до достижения им 18 лет (а затем после прекращения опеки или попечительства до достижения им 24 лет). Требуется к тому же, чтобы родственник получал образование именно по очной форме. Однако если налогоплательщик не имеет родственных отношений с лицом, обучение которого оплачивает, либо они являются более дальними родственниками (бабушки, дедушки и внуки; дяди, тети и племянники и т. п.), то права на получение вычета он не имеет (, письмо ФНС России от 24 октября 2016 г. № БС-4-11/20142@, письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 февраля 2014 г. № 03-04-05/4028). Не получится воспользоваться вычетом и в случае, если один супруг оплатил учебу другого (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 17 апреля 2014 г. № 03-04-05/17785).

При оплате обучения ребенка супруги вправе воспользоваться вычетом независимо от того, на кого из них оформлены документы, подтверждающие расходы на обучение. При этом каждый из супругов должен являться родителем ребенка. Если супруг не является родителем ребенка, то воспользоваться социальным налоговым вычетом в связи с расходами на обучение ребенка он не сможет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 3 мая 2017 г. № 03-04-05/27036).

Одновременно, вычет предоставляется только в части оказания образовательных услуг. Если договор с образовательным учреждением предусматривает оплату других услуг (присмотр за ребенком, питание и т. д.), то вычет по ним предоставлен не будет (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 26 ноября 2013 г. № 03-04-05/51114, письмо УФНС России по г. Москве от 4 мая 2012 г. № 20-14/39604@)

Поэтому важно проследить, чтобы в договоре и в платежных документах затраты на образование и на прочие услуги были четко разведены

Обращаем внимание, что обратиться за налоговым вычетом по расходам на образование ребенка может любой из родителей. Доходы каждого из супругов относятся к совместно нажитому имуществу и являются совместной собственностью, поэтому любой из супругов вправе получить налоговый вычет с полной суммы обучения (письмо Департамента налоговой и таможенно-тарифной политики Минфина России от 18 марта 2013 г

№ 03-04-05/7-238).

Таким образом, получить налоговый вычет за обучение вы сможете при одновременном наличии следующих обстоятельств:

- вы являетесь плательщиком НДФЛ;

- вы оплачиваете собственное обучение в любой форме, либо образование брата, сестры или детей, не достигших 24 лет, либо опекаемого или подопечного до достижения им 24 лет в очной форме;

- для оплаты обучения не использовались средства работодателя или материнского капитала;

- вы имеете документы, подтверждающие расходы именно на образование, а не иные услуги;

- образовательное учреждение имеет лицензию на предоставление образовательных услуг или иной документ, подтверждающий его статус;

- вы не израсходовали лимит на все социальные налоговые вычеты – необходимо учитывать, что социальные налоговые вычеты рассчитываются совокупно (120 тыс. руб. в год) (). Поэтому если за отчетный год налогоплательщик понес расходы на лечение в размере 100 тыс. руб. и подал декларацию с принятием их к вычету, то вычетом на обучение он может воспользоваться только в размере 20 тыс. руб.;

- оплата обучения была произведена в течение трех лет, предшествовавших году подачи декларации.

Кто вправе претендовать на налоговый вычет

Налоговый вычет предоставляется:

- каждому родителю (усыновителю);

- супруге (супругу) родителя;

- опекунам, попечителям;

- приёмному родителю;

- супруге приёмного родителя.

Налоговый вычет рассчитывается на каждого ребёнка до достижения им совершеннолетия. Продление срока применения вычета до 24 лет производится, если ребёнок:

- обучается по очной форме;

- является студентом, аспирантом, ординатором, интерном, курсантом.

Требование очной формы не распространяется на курсантов (см., например, Письмо Минфина от 24 марта 2017 года № 03–04–05/17204). В отношении студентов, аспирантов и других учащихся обучение на очном отделении является обязательным (см., например, Письмо Минфина от 29.12.2018 № 03–04–06/96676). Академотпуск включается в период предоставления вычета.

Одинокий родитель (опекун, опечитель, приёмный родитель) получает вычет в двойном размере. Также удвоится размер вычета у налогоплательщика, супруга (супруг) которого откажется от льготы. Отказ должен быть подтверждён соответствующим письмом с места работы.

Одиноким родителям размер вычета удваивается

Некоторые особенности имеются в случае, когда плательщиком налогов является индивидуальный предприниматель. Право на вычеты у таких налогоплательщиков возникает только если они используют в своей деятельности обычную систему налогообложения, то есть уплачивают 13% с дохода. При применении упрощённой или иной специальной системы вычеты не предоставляются.

Максимальный размер выплат

Для каждого случая, семьи, ребенка вычет определяется в индивидуальном порядке, в зависимости от:

- очередности его появления на свет;

- состояния здоровья;

- возраста и т.д.

Какую сумму можно получить от государства

Таблица 1. Суммы начислений для разных случаев

| Характеристики | Сумма |

|---|---|

| первенец налогоплательщика | 1 тысяча 400 рублей |

| второй по старшинству | 1 тысяча 400 рублей |

| рождённый третьим и последующие | 3 тысячи |

| несовершеннолетний ребенок с инвалидностью; а также не достигший возраста в 24 года инвалид первой или второй групп, получающий высшее образование в соответствующих учебных заведениях. | 12 тысяч |

| несовершеннолетний с инвалидностью, находящийся на попечении родителей, усыновивших его, взявших на попечительство или под опеку; инвалид первой или второй группы, не достигший возраста 24, обучающийся университете или другом ВУЗе на очном отделении, воспитываемый приемной семьей, попечителями или опекунами. | 6 тысяч |

Помимо получения компенсации в размере суммы, указанной в таблице, некоторые родители имеют право претендовать на ее получение в размере удвоенном. Он полагается тем лицам, которые содержат ребенка в одиночестве. Признание этого одиночества должно быть произведено в порядке судебном, а не спонтанно сымпровизирован одним из разведенных супругов. Под его критерии попадают случаи, когда:

- один из родителей считается безвестно пропавшим;

- второй родитель умер или погиб.

Одиночество официальное продолжается до реального сохранения данного статуса. Когда происходит вступление родителя в брак, претензии на получение удвоенной суммы компенсации прекращают считаться правомерными и, следовательно, больше не поступают новоявленному супругу.

Отказаться от предоставления компенсации второму родителю детей нельзя в случае:

- отсутствия места трудоустройства;

- отдыхает в отпуске декретном (максимально до полуторагодичного периода) или связанном с беременностью и воспроизведением на свет одного или нескольких детей;

- стоит в местной бирже труда на учете.

Приведем пример. Семья Петровых имеет двух детей. Старший ребенок полностью здоров, и за него им полагается вычет в размере 1 тысячи 400 рублей. Младший сын рожден с инвалидностью, на данный момент ему всего 4 года. За него от государства Петровым полагается сумма стандартного детского начисления, как за старшего сына, плюс полагающаяся за родных детей-инвалидов, то есть 12 тысяч + 1 тысяча 400 рублей = 13 тысяч 400 рублей.

Ответственность налогоплательщика

Работодатель берет на себя все обязательства по подаче документов в налоговую, расчету и начислению положенных выплат, в их число входят и налоговые вычеты. Такую обязанность предусматривает выполняемая им функция налогового агента, которую работодатель исполняет в отношении сотрудников.

Но все свои действия работодатель производит, основываясь на сведениях и документах, полученных непосредственно от сотрудника. Если работодатель добросовестно исполнил свои обязанности, а потом выяснилось, что сотрудником были предоставлены ложные данные и/или фиктивные документы, ответственность за такое деяние (а иногда предусмотрена и уголовная) ляжет на самого налогоплательщика – наемного сотрудника, а не его работодателя.

Способы получения льготы

Налогоплательщик может получить вычет:

- через работодателя;

- через налоговую службу.

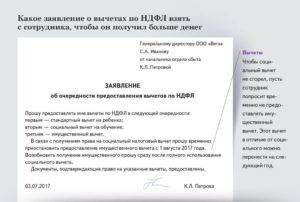

По месту работы

Для получения льготы через работодателя, сотруднику нужно написать заявление в бухгалтерский отдел по месту работы.

В документе нужно указать:

- реквизиты получателя (название организации, юридический адрес, ФИО руководителя полностью);

- данные заявителя (ФИО полностью, адрес регистрации, реквизиты ИНН);

- основание обращения (ст. 218 Налогового кодекса РФ);

- запрос о предоставлении вычета ;

- перечень приложений;

- дату и подпись.

Если сотрудник ходатайствует о двойной льготе, необходимо это указать в заявлении, приведя основания для назначения выплаты – отсутствие второго родителя либо его отказ от получения льготы (с приложением подтверждающей документации).

Заявление может быть подано руководителю в любой момент, срок его действия – до возникновения оснований для изменений расчетов, например:

- появление в семье еще одного ребенка;

- получение ребенком группы инвалидности;

- вступление в брак родителя, которому льгота предоставлялась в двойном размере.

Льгота не предоставляется автоматически, при смене места работы нужно заново подавать ходатайство новому работодателю.

Обратите внимание! При наличии нескольких мест работы, налогоплательщик должен выбрать одно, по которому будет получать положенный вычет

Через налоговые органы

В данном случае вычет можно получить в конце календарного года, представив в налоговую службу:

- свидетельства о рождении детей младше 14 лет (документы об усыновлении, установлении опеки);

- паспорта детей старше 14 лет;

- справку об инвалидности (если у ребенка имеется соответствующий статус);

- справку с места учебы – для совершеннолетних детей, обучающихся по очной форме;

- свидетельство о заключении брака/разводе.

Если заявитель является единственным родителем, дополнительно нужно приложить:

- свидетельство о смерти второго родителя;

- выписку из судебного постановления признании без вести пропавшим второго родителя;

- свидетельство о рождении, в котором отсутствуют сведения об отце.

При оформлении вычета через работодателя, заявление не нужно подавать каждый год (если не меняется порядок исчисления льготы). Но если заявитель обращается в ФНС, документы должны быть представлены за календарный год. Даже если вычет оформляется за 2 года одновременно, необходимо представить 2 пакета документации на каждый из них.

Прочтите также: Стандартный налоговый вычет: полный обзор 2020, бланки

Правоприменительная практика и/или законодательство РФ меняется достаточно быстро и информация в статьях может не успеть обновиться.Самую свежую и актуальную правовую информацию, с учетом индивидуальных нюансов вашей проблемы, можно получить по круглосуточным бесплатным телефонам:

или заполнив форму ниже.

Стандартный налоговый вычет на детей: кто может его получить, его размер в 2018 году, как оформить

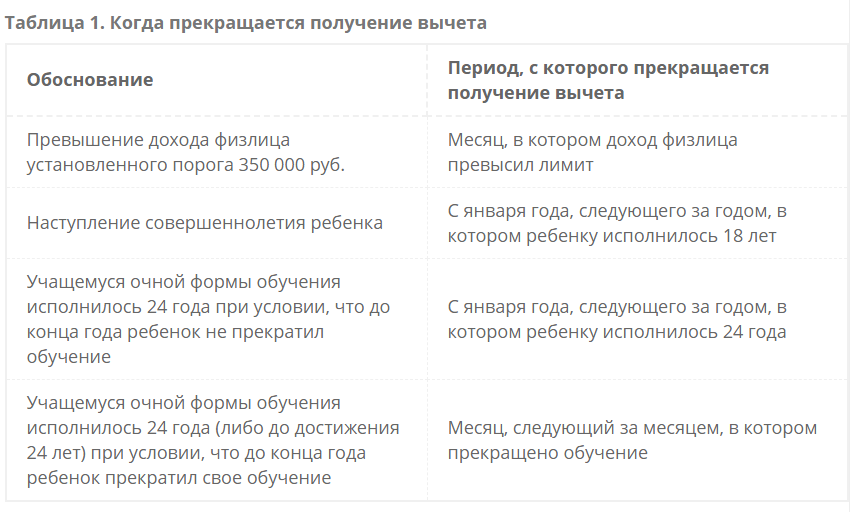

НК устанавливает, что каждый работник обязан в качестве налога перечислять часть своего заработка в бюджет. Он называется НДФЛ, и обязанность его рассчитывать и удерживать налагается на работодателя. Работнику по его заявлению может предоставляться стандартный налоговый вычет на детей в 2018 году. Их размеры и правила начисления не изменились по сравнению с предыдущим временем.

Кому можно предоставлять вычет на детей

Данная льгота должна быть установлена каждому сотруднику, у какого имеются дети еще не достигшие возраста 18 лет. Если они обучаются в высшем заведении и имеют статус курсантов, аспирантов, студентов, ординаторов, то период оформления на них льготы продлевается до 24 лет.

Прекратить использование вычета необходимо с месяца, идущего после месяца прекращения обучения. Правда, в ситуации с учебой есть исключение — если ребенок выходит замуж (женится). Кроме этого вычет начисляется не только на родного ребенка, но также и на усыновленных либо находящихся на попечении.

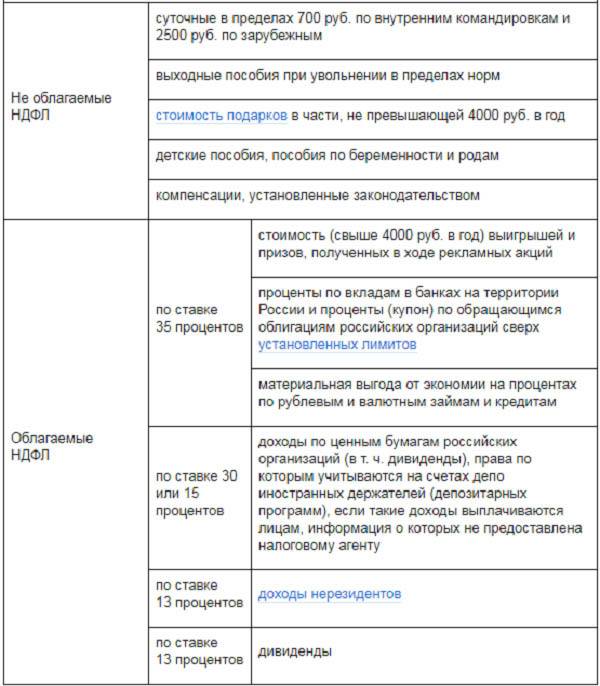

По своей сути вычет представляет собой закрепленную законом сумму, на которую производится уменьшение базы налога НДФЛ со ставкой 13%. На все другие доходы, которые подпадают под другие ставки (9%, 30% и т. д.), льготы не действуют.

Внимание!

Использование вычета выполняется по нарастанию с начала налогового периода (года). Однако в НК устанавливается лимит по полученным доходам, после какого вычет перестает действовать. В 2017 году он не изменился, и все также установлен в сумме 350000 руб. Такое ограничение обозначает, что с месяца, в котором заработок работника достиг указанной суммы, льгота отменяется.

Получите бесплатную юридическую консультацию, задав вопрос в форме ниже!

бухпроффи

Внимание! В НК закреплена возможность для второго родителя увеличить льготы в два раза, если первый отсутствует. Под этим понимается смерть либо признание его безвестно отсутствующим. Для получения двойной льготы необходимо предоставить документы, подтверждающие данный статус

Для получения двойной льготы необходимо предоставить документы, подтверждающие данный статус.

Однако как только родитель, который был признан одиноким, снова вступает в брак, он автоматически лишается двойной льготы. Но если брак в дальнейшем снова будет расторгнут, то можно опять получить право на двойную льготу, но только при одном условии — во время нахождения в браке ребенок не был усыновлен вторым родителем.

Также можно произвести отказ от своей льготы в пользу ее удвоения у второго родителя. Такой возможность можно воспользоваться, если у одного из родителей в данный момент нет доходов. Тому, кто производит отказ, необходимо оформить его в письменной форме, а также взять на своем рабочем месте справку о том, что он льготой в данный момент не пользуется.

Однако оформить отказ невозможно в случаях:

- Родитель, который хочет отказаться, в момент отказа не трудоустроен;

- Пребывает в отпуске по уходу за малышом либо в декрете;

- Стоит на учете в центре занятости.

бухпроффи

Внимание! Расчетчику необходимо быть предельно внимательным при определении права на льготу у разведенных родителей. Им они могут предоставляться только в ситуации, когда родитель действительно участвует в финансировании ребенка. Например, это может подтвердить документ о перечислении алиментов

Например, это может подтвердить документ о перечислении алиментов.

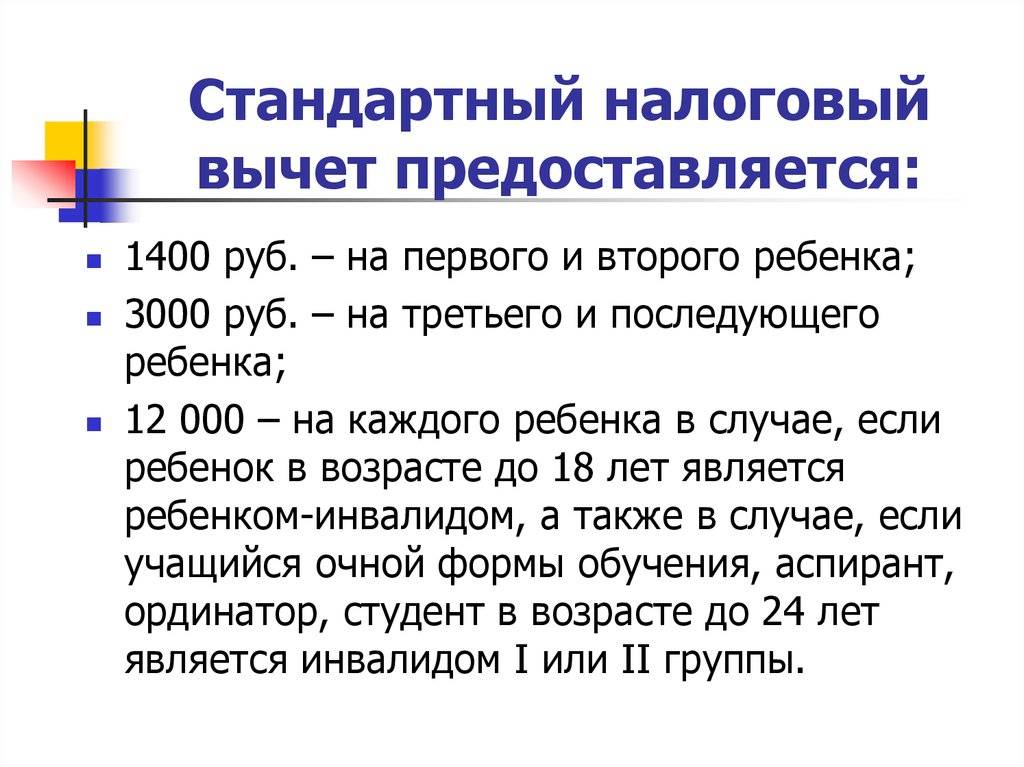

Размер детского вычета в 2018 году

Налоговый вычет на ребенка в 2018 году все также определяется в НК и предоставляется на тех же условиях, что и ранее. Никаких изменений в этой области сделано не было.

При определении суммового показателя вычета нужно учитывать общее число детей у работника, доход которого облагается налогом

Важное значение имеет порядок, в котором дети появлялись на свет. Это значит, что когда старший ребенок становится совершеннолетним и теряет льготу, все младшие продолжают получать свои льготы в том же размере. Сумма льгот пересчету не подлежит

Сумма льгот пересчету не подлежит.

К примеру, у работника 3 ребенка. Старший достиг 18 лет и потерял льготы. Однако на среднего ребенка все также будет предоставляться сумма 1400 руб., а на самого младшего — 3000 руб.

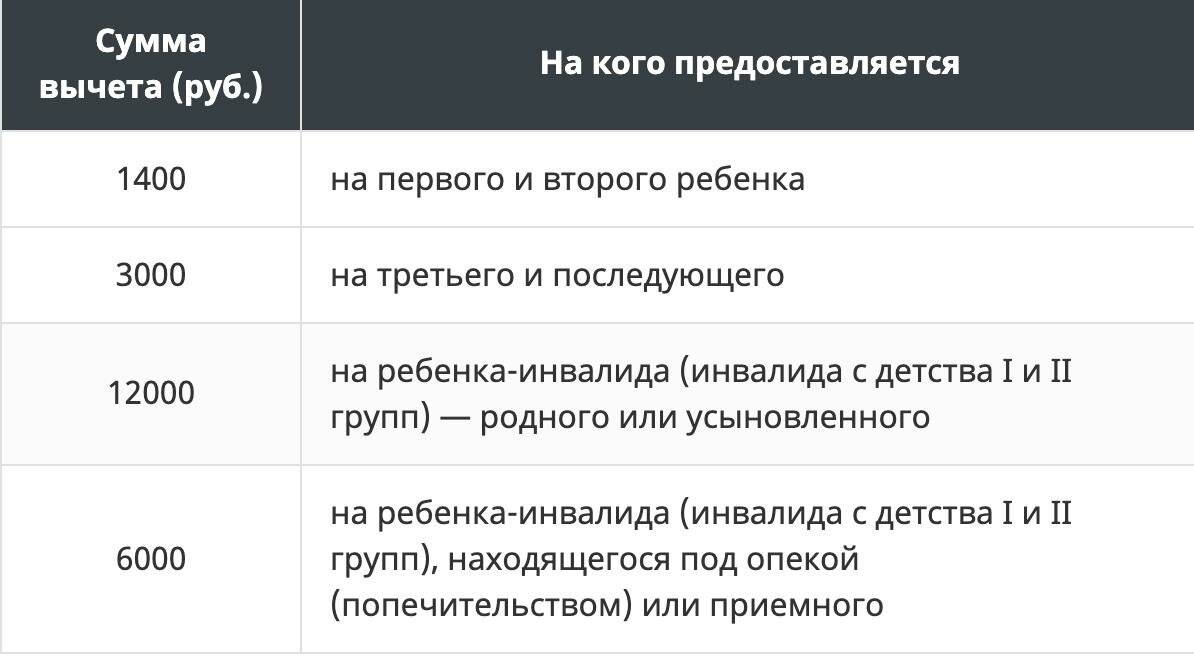

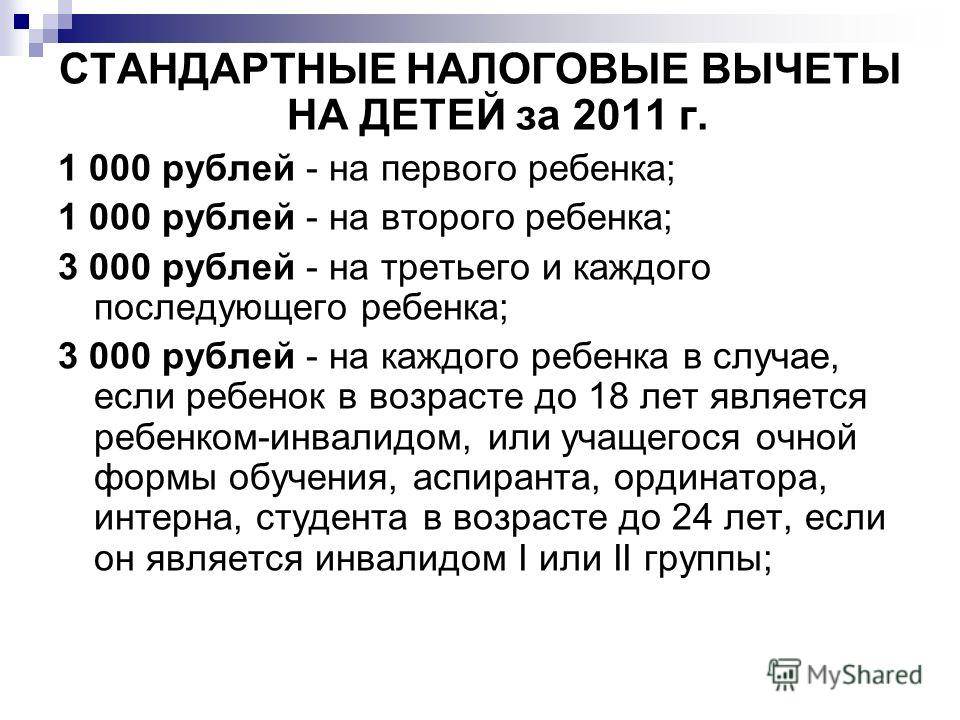

Льготы на детей установлены в следующих размерах:

- 1400 руб — на ребенка, который родился первым (код 126).

- 1400 руб — на ребенка, родившегося вторым (код 127).

- 3000 руб — на ребенка, появившегося третьим и всех последующих (код 128).

- 12000 руб – вычет на ребенка инвалида 1-й или 2-й группы (код 129).

бухпроффи

Внимание!

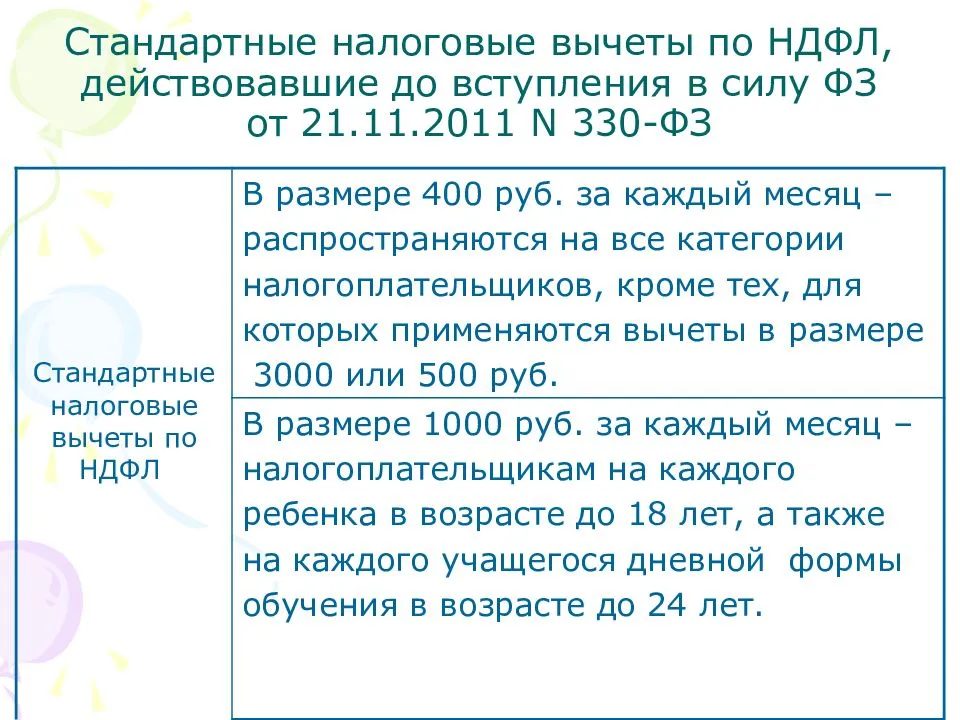

Стандартный налоговый вычет

Согласно Налогового кодекса (НК) РФ государством положены стандартные детские вычеты в следующих размерах:

- по 1400 рублей на первого и второго ребенка;

- 3000 рублей — на третьего и каждого из последующих детей.

Стандартный налоговый вычет можно оформить по месту работы, и он будет предоставляться ежемесячно до достижения ребенком совершеннолетия (либо до 24 лет при очной форме обучения). При этом новое заявление и подтверждающие документы не нужно подавать каждый год!

Однако если за прежние периоды вычет не был учтен, то сотрудник может обратиться в налоговый орган по итогам года и вернуть излишне уплаченный НДФЛ (максимум — за 3 последних года).

Пример. Официальная зарплата Маркова Д. составляет 30000 рублей в месяц, он женат и воспитывает дочь семи лет. До оформления налогового вычета Д. получал «на руки» 30000 — 13% = 26100 руб.

После оформления налогового вычета часть заработка в размере 1400 рублей не будет облагаться налогом, т.е. 13% будет удерживаться только с 28600 руб. В этом случае итоговая зарплата Маркова Д., предоставившего документы на оформление налогового вычета, увеличится на 182 рубля в месяц, поскольку «чистыми» он получит:

(28600 — 13%) + 1400 = 26282 руб.

Единственный родитель имеет право на двойной стандартный вычет

При этом важно понимать, что расторжение брака не означает отсутствие другого родителя, а значит каждый из них может снизить налоговую нагрузку, но в обычном размере

Также работнику предоставляется двойной налоговый вычет на каждого из детей, если второй родитель или опекун официально отказался оформлять льготу по своему месту трудоустройства.

При вступлении в брак двойной вычет ранее одинокому родителю заменяется обычным, но в этом случае стандартная налоговая льгота полагается и супругу. Более того, дети от предыдущих браков будут учитываться для каждого супруга.

Пример. Если Демидов К., являющийся отцом десятилетней дочери, женился на Кудряшовой В., имеющей сына трех лет, и у них родились близнецы, то считается, что у каждого из супругов теперь по четверо детей.

Зарплата Демидова К. составляет 40000 рублей (до налогообложения), «на руки» ему выдается 34800 рублей, а после оформления льготы «чистый» доход увеличится на 1144 рубля:

40000 — 13% = 34800 руб. — первоначальная зарплата Демидова;

40000 — 1400 — 1400 — 3000 — 3000 = 31200 руб. — облагается налогом, а соответственно 8800 рублей — не облагается.

После предоставления документов для снижения НДФЛ зарплата Демидова составит:

8800 + (31200 — 13 %) = 35944 руб.

Столько будет получать Демидов ежемесячно с января по август. В сентябре суммарный доход Демидова с начала года превысит 350000 рублей, а значит предоставление вычета приостановится до следующего года.

Налоговый вычет на ребенка-инвалида

Семьи, в которых есть дети с инвалидностью, изначально нуждаются в финансовой поддержке государства больше остальных. Поэтому родителю, усыновителю или иному лицу, на попечении которого находится ребенок-инвалид, предоставляется увеличенная льгота для снижения налоговой нагрузки.

Размер вычета, положенного на детей с инвалидностью, в 2020 году составляет:

- 12000 р. — предоставляется родителю (усыновителю) на каждого ребенка до 18 лет, если тот имеет инвалидность, или на каждого из детей младше 24 лет, если он является инвалидом I-й или II-й группы и получает образование по очной форме обучения (студенты, аспиранты, интерны, ординаторы);

- 6000 р. — предоставляется опекуну, попечителю, приемному родителю на каждого ребенка-инвалида до 18 лет (либо до 24 лет, если ребенок-инвалид учится на очной форме).

Помимо налоговой льготы, полагающейся в связи с инвалидностью детей, такие семьи имеют право и на стандартный детский вычет в соответствии с порядком рождения: в данном случае они суммируются.

Пример. Одинокая мать Петрова В. получает официальную зарплату в размере 50000 рублей в месяц и воспитывает восьмилетнего сына-инвалида. По факту предъявления необходимых документов в бухгалтерию организации ей будет предоставлен двойной налоговый вычет по обоим основаниям.

50000 — 13% = 43500 руб. — «чистая» зарплата до предоставления вычета;

12000 × 2 + 1400 × 2 = 26800 руб. — эта часть зарплаты не будет облагаться налогом;

26800 + (23200 — 13%) = 46984 руб. — зарплата «на руки» Петровой В. после оформления детского вычета (станет больше на 3484 рубля).

Увеличенная сумма будет выдаваться с января по июль. В августе годовой доход Петровой превысит 350000 рублей, следовательно, до начала следующего года льгота предоставляться не будет.

Заключение

Мой опыт показывает, что работодатель не всегда в курсе положений Налогового кодекса. При написании статьи я решила проверить стандартные вычеты на своих детей, которые делают в бухгалтерии моей организации. Оказалось, что с марта они перестали их рассчитывать, т. к. моей дочери исполнилось 18 лет в феврале.

Я сама прочитала соответствующую статью в НК РФ, обратилась в налоговую службу за пояснениями и смогла доказать бухгалтеру, что она была неправа. Деньги небольшие, но я привыкла все всегда считать, чего желаю всем налогоплательщикам. С лечением и обучением это могут быть уже совсем другие цифры.